Khủng hoảng nợ khu vực Âu Châu (European Debt Crisis) nói tóm tắt là t́nh trạng nợ nần "ngập đầu" của một số quốc gia thuộc khu vực đồng Euro, cụ thể là nhóm PIIGS (Portugal, Ireland, Italy, Greece và Spain) với những mức độ khác nhau, đang có nguy cơ lan rộng cho toàn khu vực và ảnh hưởng nguy hại đến kinh tế toàn cầu.

Theo lẽ thường, khi vay nợ th́ phải trả lăi. Lăi suất tùy thuộc vào mức độ uy tín của người vay, uy tín càng cao th́ lăi suất càng thấp, và ngược lại. Trên b́nh diện quốc gia, mức độ tin cậy được đánh giá bằng khả năng thanh khoản (solvency) của ngân hàng các quốc gia vay nợ, có thể chi trả đúng hạn kỳ các trách nhiệm pháp lư về tài chánh (financial liabilities) của ḿnh hay không.

Trong trường hợp kinh tế phát triển b́nh ḥa, của cải tạo ra dư thừa th́ quốc gia vay nợ dư sức chi trả lăi và vốn cả trên phương diện chính quyền lẫn khu vực tư nhân. Tuy nhiên, khi kinh tế suy thoái hay gặp khủng hoảng, th́ đầu tiên khu vực tư nhân bị ảnh hưởng trước. Chính phủ thường sẽ nhảy vào cứu bằng cách tài trợ tài chánh cho tư nhân.

Nếu khủng hoảng kéo dài, dân chúng thất nghiệp ngày càng đông th́ gánh nặng của chính phủ ngày càng chồng chất, vừa phải xuất tiền cứu kinh tế, vừa phải tài trợ thất nghiệp, mà tiền thuế thu vào th́ eo hẹp đi. Thâm hụt ngân sách sẽ nặng nề hơn, có thể không trả nổi kỳ hạn tiền lăi, khiến quốc gia phải đi đến t́nh trạng phá sản nếu không có ngoại viện.

Một điều khó khăn cho các quốc gia khu vực đồng Euro là họ không thể tự phát hành Euro mà phải có sự đồng ư của tất cả 17 quốc gia trong khối. Điều này khiến cho các biện pháp giải quyết tài chánh bị chậm trễ và đôi khi quá muộn màng.

Chúng ta thấy sự khác biệt với Hoa Kỳ khi giải quyết khủng hoảng tài chánh năm 2007-2008. Chính quyền Obama mạnh bạo bơm một lưu lượng tiền khổng lồ lên tới gần $3 ngàn tỷ trong một thời gian kỷ lục nên đă giúp cho nền kinh tế vượt qua được cuộc khủng hoảng một cách nhanh chóng.

Khi đă lâm vào t́nh trạng vỡ nợ th́ uy tín con nợ bị sút giảm nghiêm trọng, muốn vay thêm phải trả lăi suất cao hơn. Lăi suất càng cao th́ khả năng chi trả càng khó khăn và t́nh trạng luẩn quẩn này sẽ đưa nền kinh tế quốc gia đó đi vào khủng hoảng, sản xuất suy kém và dân càng ngày càng nghèo đói thêm.

Trong thời gian gần đây, khủng hoảng nợ của Hy Lạp (Greece) đang chiếm vị trí hàng đầu của các trang báo và người ta lo ngại sự kiện tại Hy Lạp có thể dẫn đến một cuộc khủng hoảng tài chánh toàn cầu. Sau đây chúng tôi xin tóm tắt một số sự kiện để chúng ta có một cái nh́n rơ hơn của vấn đề nan giải này.

Khủng hoảng nợ của Hy Lạp bắt đầu như thế nào?

Có thể nói là khủng hoảng nợ Hy Lạp là một trong những hậu quả tai hại của cơn khủng hoảng tài chánh 2007-2008 của Hoa Kỳ. Trong những năm tiếp theo đó, kinh tế toàn cầu đă bị suy thoái trầm trọng nhưng chính phủ Hy Lạp vẫn không có những chính sách thay đổi về chi tiêu và thuế má thích hợp, nói chung vẫn chi tiêu "thả dàn" cho an sinh xă hội trong khi tiền thuế thu vào th́ sút giảm đi.

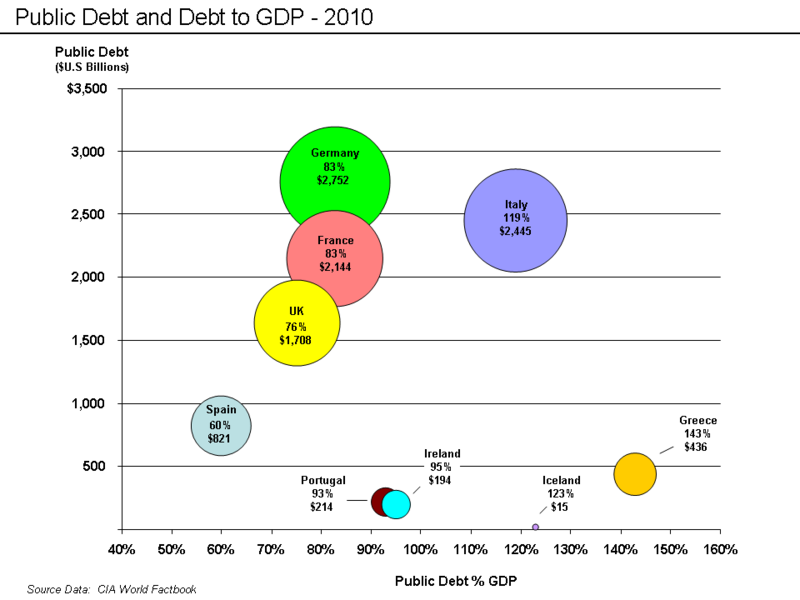

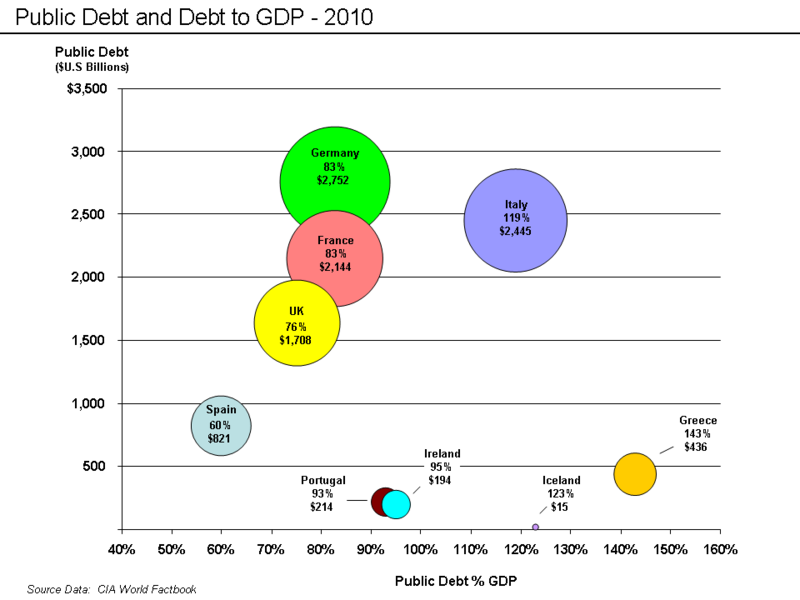

Hậu quả là vào cuối năm 2009, tân Thủ tướng Hy Lạp George Papandreou (đảng Panhellenic Socialist Movement PASOK, thắng cử tháng 6/2009) phải thú nhận là các chính quyền tiền nhiệm đă che dấu thâm thủng ngân sách quốc gia và nước Hy Lạp đă nợ vượt mốc 100% của tổng sản lượng quốc gia. (Năm 2010, con số này lên đến 143%, xem bảng so sánh sau đây).

Điều tất yếu xảy ra là lăi suất các loại trái phiếu khác nhau của Hy Lạp tăng vọt khiến gánh nặng của chính phủ Hy Lạp càng nặng nề thêm và nguy cơ phá sản ở mức độ quốc gia lộ ra. Liên Hiệp Châu Âu (EU), Ngân Hàng Trung Ương Âu Châu (ECB) và Quỹ Tiền Tệ Thế Giới (IMF) buộc phải nhảy vào cứu bằng một loạt tài trợ liên tiếp từ 2010 cho đến nay. Hiệu quả ra sao c̣n phải chờ thời gian mới biết nhưng điều chắc chắn là chính phủ Hy Lạp phải có những biện pháp cải tổ triệt để th́ mới có thể vượt qua được cơn khó khăn này. Đây cũng là yêu cầu của cộng đồng Âu Châu khi can thiệp vào kinh tế Hy Lạp.

Diễn tiến các sự kiện xảy ra tại Hy Lạp

-Ngày 23/4/2010: Chính phủ Hy Lạp yêu cầu vay €45 tỷ từ EU và IMF để đủ tiền chi trả trong năm 2010. Vài ngày sau, công ty Standard & Poors hạ thấp uy tín công khố phiếu Hy Lạp xuống c̣n BB+, thứ hạng có nhiều rủi ro nếu đầy tư.

-Ngày 1/5/2010: Chính phủ Hy Lạp tuyên bố chính sách "khắc khổ" để thỏa măn yêu cầu của các quốc gia Âu Châu chủ nợ nhằm vay một món tiền €110 tỷ trong 3 năm. Điều này đă dấy lên một làn sóng phẫn nộ và dân chúng Hy Lạp liên tiếp biểu t́nh bạo động khắp nước. Chính phủ Hy Lạp đă đáp lại bằng những cuộc đàn áp khiến nhiều người chết và hàng trăm người bị thương.

-Tháng 10/2011: Đợt tài trợ đầu tiên như muối bỏ biển, kinh tế Hy Lạp vẫn khốn đốn, buộc ḷng phải xin vay thêm. Nhóm EU, ECB và IMF hứa cho Hy Lạp vay thêm đợt 2 số tiền €130 tỷ nếu chính phủ Hy Lạp đồng ư "thắt lưng buộc bụng" hơn nữa.

-Thủ tướng George Papandreou tuyên bố trưng cầu dân ư, dự định tổ chức vào tháng 12/2011. Một số quốc gia Âu Châu cực lực phản đối v́ biết rằng dân Hy Lạp sẽ không bằng ḷng và mọi chuyện sẽ không đi về đâu. Họ đe dọa sẽ ngưng chi món €6 tỷ Hy Lạp đang cần cho cuối tháng 12/2011. Cuộc trưng cầu dân ư không thành.

-Ngày 10/11/2011: Thủ tướng George Papandreou từ chức. Lucas Papademos (Thống đốc ngân hàng Hy Lạp, không phải là thành viên Quốc Hội) được bổ nhiệm làm Thủ tướng lâm thời với nhiệm vụ thực hiện những cải tổ về ngân sách và thuế vụ cần thiết nhằm đáp ứng yêu cầu của bộ ba EU, ECB và IMF để vay thêm tiền. Chính phủ lâm thời bao gồm những thành viên của hai đảng Tân Dân Chủ (New Democracy ND) và đảng Xă Hội (PASOK).

Cho đến giữa năm 2012,những công cuộc cải tổ của Hy Lạp đă mang lại một số kết quả đáng chú ư. Thâm hụt ngân sách quốc gia đă giảm từ €24.7 tỷ (10.6%GDP) năm 2009 xuống c̣n €5.2 tỷ (2.4% GDP).

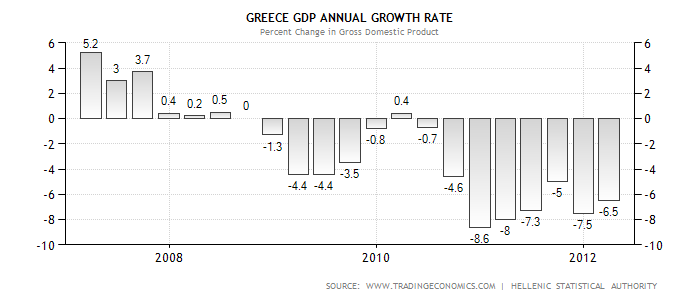

Tuy nhiên hậu quả về mặt kinh tế là Hy Lạp bị suy thoái hơn v́ kém đi phần chi tiêu của chính phủ. Năm 2011 GDP Hy Lạp mất đi -6.9% và tỉ lệ thất nghiệp tăng vọt 20%. Nhiều người cho rằng biện pháp cắt giảm chi tiêu của chính quyền một cách quá đáng chưa chắc sẽ mang lại hiệu quả mong muốn mà lại c̣n có hại cho kinh tế.

Do đó nhiều nhà kinh tế cho rằng hay là cứ để mặc Hy Lạp rời bỏ khu vực Euro, chịu phá sản và trở về đồng tiền drachma cũ. Tuy nhiên nếu chuyện này xảy ra th́ hậu quả sẽ vô cùng nguy hiểm và không lường trước được. Đồng tiền drachma mới chắc chắn sẽ mất giá từ 60% trở lên, lạm phát tại xứ này sẽ tăng vọt 40-50% và GDP sẽ mất đi ít nhất 20%. Đó là chưa kể những hậu quả khác như biểu t́nh bạo động, đảo chánh và hiện tượng phá sản (bank run) của các ngân hàng Hy Lạp.

Để tránh điều này có thể xảy ra, bộ ba EU, ECB và IMF đă thỏa thuận khoản tài trợ đợt 2 €130 tỷ, với điều kiện là chính phủ Hy Lạp phải cắt giảm chi tiêu €3.3 tỷ trong năm 2012 và €10 tỷ trong hai năm 2013 và 2014. Ngoài ra, kế hoạch chi trả vốn và lăi được hoạch định rơ rệt để các thành viên khối Âu Châu yên tâm. Định kỳ mỗi 3 tháng sẽ thẩm tra lại các công tác tài chánh đă tiến hành.

Xét trên khía cạnh chủ quyền quốc gia, sự can thiệp của các bộ phận tài chánh thế giới với những đ̣i hỏi khắt khe có vẻ như đă xâm phạm vào quyền tự chủ của Hy Lạp. Dân chúng Hy Lạp bất măn là điều tất nhiên và các xáo trộn xă hội diễn ra đă thúc đẩy đảng SYRIZA (Syriza Unionist Social Front, c̣n gọi là Coalition of the Radical Left) với thủ lănh trẻ tuổi Alexis Tsipras, nổi lên với chủ trương không nhượng bộ Liên Hiệp Âu Châu. Theo SYRIZA, nếu cần thiết, Hy Lạp sẵn sàng rút lui ra khỏi khu vực đồng Euro, trở về với đồng drachma cũ và chấp nhận mọi hậu quả có thể xảy ra. Đường lối cứng rắn của SYRIZA đă khiến cho các nhà quan sát lo ngại sẽ là một nguy cơ bất ổn cho toàn khu vực và có thể cho cả thế giới.

Thể chế chính trị tại Hy Lạp

Đứng đầu thể chế chính trị Hy Lạp là Tổng thống do Quốc Hội bầu ra với nhiệm kỳ 2 năm và không quá 2 nhiệm kỳ. Tỉ lệ phiếu cần để đắc cử là 2/3 (200) trong lần bỏ phiếu đầu tiên và 3/5 (180) trong lần thứ 2 và thứ 3. Nếu bầu 3 lần mà không chọn được Tổng thống th́ Quốc Hội sẽ phải giải tán và Tổng thống đương nhiệm sẽ đứng ra tổ chức bầu cử toàn dân. Quốc Hội mới sẽ bầu Tổng thống mới với tỉ lệ 3/5 cho lần thứ nhất, đa số tuyệt đối (151) cho lần thứ nh́ và người nhiều phiếu nhất trong lần thứ 3. Tuy nhiên, hiến pháp Hy Lạp hạn chế quyền lực của Tổng thống rất nhiều và hầu như các đường lối chính sách của quốc gia đều do Thủ tướng và đảng cầm quyền quyết định.

Quốc Hội Hy Lạp gồm 300 dân biểu được dân bầu với nhiệm kỳ 4 năm và đảng nào chiếm đa số 151 ghế, sẽ trở thành đảng cầm quyền. Chủ tịch đảng sẽ trở thành Thủ tướng và thành lập nội các. Để giúp cho một đảng đạt đa số tuyệt đối dễ hơn, đảng chiếm nhiều phiếu nhất trong cuộc bầu cử được quyền có thêm 50 ghế. Trong trường hợp dù được cộng thêm 50 ghế mà vẫn chưa đủ 151 ghế th́ đảng về nhất cần phải liên minh với một đảng khác.

Ngoài ra, đảng nào cũng cần phải có tối thiểu 3% tổng số phiếu bầu mới có quyền có đại diện trong Quốc Hội.

Nếu sau một cuộc bầu cử mà không có đảng hay liên minh đảng nào chiếm đa số trong Quốc Hội nổi th́ sẽ tổ chức bầu cử lại.

Trong cuộc bầu cử ngày 6-5-2012, 7 đảng có đại diện trong Quốc Hội nhưng v́ không có đảng hay liên minh nào chiếm nổi 151 ghế nên Hy Lạp đă phải tổ chức bầu cử lại vào ngày 17-6-2012.

Kết quả là đảng New Democracy (Antonis Samaras) đă dẫn đầu với 29.7% số phiếu (129 ghế). Về nh́ là đảng Coalition of the Radical Left SYRIZA (Alexis Tsipras) vối 26.9% số phiếu (71 ghế) và hạng ba là nguyên đảng cầm quyền Panhellenic Socialist Movement PASOK (Evangelos Venizelos) với 12.3% số phiếu (33 ghế)..

Đảng New Democracy và đảng PASOK đă thỏa thuận liên minh với nhau để thành lập nội các. Như vậy Antoris Samaras trở thành tân Thủ tướng của Hy Lạp.

Kết quả lần bầu cử vừa qua đă làm nhẹ nhơm các nhà quan sát bởi v́ đảng cực tả của Tsipras đă thua cuộc và chỉ c̣n đóng vai tṛ đối lập trong Quốc Hội.

Một số điều suy nghĩ

Cơn khủng hoảng nợ nần của khu vực đồng Euro vẫn c̣n đang tiếp diễn và mọi người chưa thấy ra ánh sáng ở cuối đường hầm. Hiện nay chỉ c̣n lại nước Đức và, ở một mức độ yếu hơn là nước Pháp, vẫn c̣n đứng vững để làm đầu mối lôi kéo con tàu Âu Châu ́ ạch lết ra khỏi vực sâu.

Nhiều người đổ lỗi cho các chính quyền của các quốc gia bị nạn đă chi tiêu vung tay quá trán cho an sinh xă hội để kiếm phiếu, hoặc giả dân chúng những nước đó sung sướng quen rồi nên trở thành lười biếng, không chịu lao động. Tuy nhiên công tâm mà nói, chính sách xă hội của Hy Lạp cũng không quá đáng hơn Đức hay các quốc gia Âu Châu nói chung nhưng tại sao có nước bị khủng hoảng, có nước không?

Một trong những căn nguyên của vấn đề là khối Âu Châu, tuy xài chung đồng Euro nhưng các chính quyền vẫn c̣n độc lập với nhau về các đường lối kinh tế, chính trị và xă hội. Do đó khi cần phải giải quyết một vấn đề thật cấp bách th́ thường không có đủ thời gian và sự linh động cần thiết. Quan trọng nhất là ngân hàng riêng của từng quốc gia không có quyền phát hành thêm Euro mà không có sự đồng ư của toàn thể 17 thành viên. Điều này đă hạn chế rất nhiều khả năng của chính quyền khi muốn bơm thêm tiền vào lưu lượng có sẵn để kích thích nhu cầu.

Hiện tượng toàn cầu và chuyên biệt hóa về sản xuất, dịch vụ cũng đă khiến một số quốc gia có thể bị ảnh hường nặng nề hơn các quốc gia khác. Ví dụ kinh tế nước Hy Lạp dựa chính yếu vào ngành du lịch và hàng hải. Cuộc suy thoái kinh tế toàn thế giới các năm 2007-2009 đă làm suy kiệt hai ngành này và Hy Lạp bị rơi vào khó khăn là điều dễ hiểu.

Một điều đáng chú ư nữa là hiện tượng "làm giàu trên sự đau khổ của người khác" (tạm dịch từ câu: "to enrich at the expense of others") đă xảy ra qua sự kiện khủng hoảng nợ Âu Châu. Giới đầu tư Âu Châu lo ngại viễn ảnh kinh tế của các nước PIIGS nên đă chuyển đầu tư từ các quốc này qua... Đức và Pháp. Hai quốc gia này do đó đă hưởng những khoản đầu tư đáng kể khiến họ thực hiện thành công những kế hoạch phục hồi kinh tế. Do đó, nghĩa vụ đóng góp lại cho cộng đồng là trách nhiệm của Đức và Pháp mà thôi.

Nếu nước Ư, sức mạnh kinh tế thứ 3 Âu Châu và Tây Ban Nha, thứ 4 sụp đổ tiếp theo th́ tương lai khu vực đồng Euro coi như là vô cùng đen tối. Trong thế chiến lược chân vạc hiện nay với 3 cực Hoa Kỳ+Nhật Bản, Âu Châu, và Trung Cộng dựa vào nhau để phát triển th́ Trung Cộng đă có dấu hiệu mệt mỏi, nay đến lượt Âu Châu suy sụp th́ cực c̣n lại là Hoa Kỳ+Nhật Bản khó ḷng đứng vững nổi.

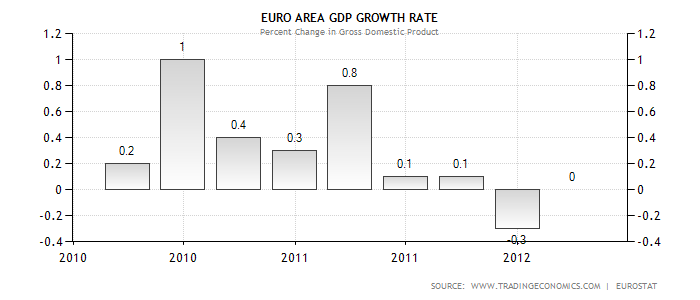

Hiện nay tỉ lệ tăng trưởng của kinh tế Hoa Kỳ trong quư 1/2012 đă giảm tốc chỉ c̣n 2.2% (so với 3% của quư 4 năm ngoái). Kinh tế Trung Cộng cũng chậm lại chỉ c̣n 8.1% trong quư 1/2012, so với 8.9% quư 4/2011. Trong khi đó th́ tỉ lệ tăng trưởng kinh tế của toàn khu vực đồng Euro đă chính thức đi giật lùi từ quư 4/2011. Các nhà kinh tế tiên đoán con số toàn năm 2012 sẽ vào khoảng -0.3%.

Những con số này làm các nhà kinh tế quan ngại phải chăng kinh tế toàn cầu đang đi vào một cơn suy thoái mới?

Tài liệu tham khảo

Makin, H. John (2011). How did Europe's debt crisis get so bad? American Enterprise Institute. Truy cập ngày 17/06/2012 tại:

https://www.aei.org/outlook/economics/international-economy/finance/how-did-europes-debt-crisis-get-so-bad/?gclid=CL6vz-KP1bACFQFeTAodLmMu0Q

Davies, Gavyn (2012). The anatomy of the eurozone bank run. Gavyn Davies' blog. Truy cập ngày 17/06/2012 tại:

https://blogs.ft.com/gavyndavies/2012/05/20/the-anatomy-of-the-eurozone-bank-run/#axzz1xjnYtdiP

Kenny, Thomas (2012). What is the European Debt Crisis? About.com. Truy cập ngày 17/06/2012 tại:

https://bonds.about.com/od/advancedbonds/a/What-Is-The-European-Debt-Crisis.htm

Shmel, John (2012). Greek Eurozone exit hinges on Sunday's election. Financial Post.com. Truy cập ngày 17/06/2012 tại:

https://business.financialpost.com/2012/06/16/greek-eurozone-exit-hinges-on-sundays-election/

Reuters (2012). Snapshot: Greece's Political Parties. Fox Business.com. Truy cập ngày 17/06/2012 tại:

https://www.foxbusiness.com/markets/2012/06/15/snapshot-greece-political-parties/

Trading Economics.com (2012). Greece GDP Annual Growth Rate. Truy cập ngày 17/06/2012 tại:

https://www.tradingeconomics.com/greece/gdp-growth-annual

Granitsas, Alkman và Walker, Marcus (2012). Next, Athens seeks Coalition, Cuts. The Wall Street Journal Online. Truy cập ngày 18/06/2012 tại:

https://online.wsj.com/article/SB10001424052702303836404577471872478772282.html?mod=WSJ_hps_LEFTTopStories

Wikipedia.com (2012). European sovereing-debt crisis. Truy cập ngày 18/06/2012 tại:

https://en.wikipedia.org/wiki/European_sovereign-debt_crisis